Dopo la crisi finanziaria, sia la BCE che la Federal Reserve americana hanno intrapreso azioni senza precedenti per abbassare i tassi di interesse nel tentativo di riaccendere la crescita dell’economia.

Di recente, la Fed ha annunciato che ridurrà i suoi acquisti di titoli garantiti da ipoteca e buoni del tesoro, poiché l’economia mostra segni di miglioramento. Ciò ha spaventato i mercati dei tassi d’interesse, che sono ai minimi storici, alimentando l’elevato picco dei tassi che abbiamo visto di recente.

Determinare le Tariffe dei Mutui

In genere, il creditore venderà i propri mutui a un istituto di investimento di terze parti poco dopo averli emessi anziché tenerli fino alla scadenza. L’istituzione che acquista i singoli mutui li confeziona o li raggruppa insieme a un gran numero di altri prestiti ipotecari, in strumenti di sicurezza noti come titoli garantiti da ipoteca.

I titoli garantiti da ipoteca vengono quindi suddivisi in azioni e offerti ad altri investitori. Questi investitori ricevono quindi un ritorno sul loro investimento: è importante che le persone continuino a pagare i mutui affinché il mercato MBS (titoli garantiti da ipoteche su immobili) rimanga sano e stabile.

Esiste un costante tiro alla fune tra ciò che gli investitori sono disposti a pagare per le azioni MBS e ciò che i mutuatari di ipoteca sono disposti a pagare per un tasso ipotecario. Questo è il meccanismo che determina il tasso ipotecario.

Tasso Ipotecario

Se gli investitori di MBS sono sicuri che pochissime persone riusciranno a rimanere indietro o ad essere inadempienti sui loro pagamenti dei mutui, le azioni di MBS aumenteranno perché il rischio di insolvenza sara’ basso, con investitori a proprio agio ed un tasso di rendimento inferiore sul loro denaro. Questo di solito è indicativo di un ambiente a ribasso o in calo.

D’altra parte, se gli investitori di MBS temono che vi saranno più inadempienze sui mutui, le azioni di MBS verranno vendute. Quando le azioni calano, gli investitori avranno bisogno di maggiori incentivi per mantenere i propri MBS o per acquistare di più, e quindi i tassi di interesse dovranno aumentare per attirare gli investitori, compensandoli per il rischio.

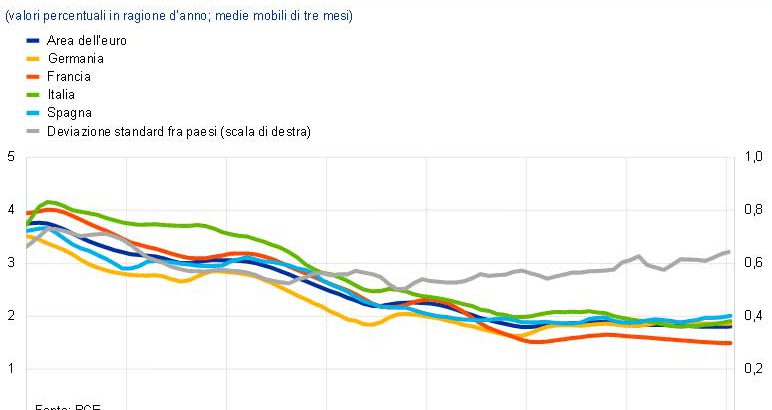

Evoluzione dei Tassi d’Interesse

Poiché la Fed e la BCE hanno acquistato oltre il 50% del mercato MBS per molti mesi, i tassi di interesse sono stati spinti ai minimi storici. Ciò ha attratto i mutuatari e gli acquirenti di case e ha aiutato i prezzi degli immobili a riprendersi dopo il crollo delle abitazioni.

Ora che la Fed ha deciso che probabilmente ridurrà i suoi acquisti nei prossimi mesi, i mercati dei tassi di interesse si rendono conto che dovranno adeguarsi ad avere molta meno liquidità.

Il picco dei tassi d’interesse non dovrebbe essere una grande sorpresa, poiché la maggior parte dei mercati si troverebbe in un significativo stato di aggiustamento, se più della metà degli acquirenti smettesse di acquistare.

Il Fattore che attenua l’Aumento dei Tassi

L’economia globale è molto lenta per gli standard storici e l’inflazione è generalmente molto bassa. Gli investitori hanno fame di un posto sicuro dove mettere i loro soldi e ottenere un rendimento. All’aumentare dei tassi di interesse, i prezzi delle obbligazioni diminuiscono.

Ciò rende le obbligazioni più interessanti per gli investitori perché vedono un rendimento più elevato del loro investimento che dovrebbe, a sua volta, portare alla crescita della domanda globale per gli investitori di obbligazioni e mutui che producono di più.

La domanda di questi titoli dovrebbe aiutare a rallentare i tassi in aumento a livelli in cui una preponderanza di investitori ritiene che vengano compensati per il loro rischio per realizzare un profitto adeguato.

Trading nel mercato MBS

L’ETF primario per i titoli garantiti da ipoteca si chiama MBB, osservando come le negoziazioni dei bond del tesoro statunitensi sono previste da qua a 10 anni, e sembra dare un leggero vantaggio su dove va il mercato MBS.

A questo punto, va preso seriamente in considerazione di operare corto sugli MBB, mentre il rischio viene ridimensionato nel mercato dei mutui, poiché la Fed prevede la sua uscita dal programma di acquisto di attività da $ 85 miliardi.

Se i mercati azionari statunitensi si ribaltano e si correggono in modo significativo, è probabile che l’aumento dei rendimenti venga rallentato o temporaneamente invertito. Questo potrebbe essere un buon punto per ottenere MBB brevi.

Trading Mutui Sicuro

Osservando la domanda di ritorno nei fondi obbligazionari, quando i rendimenti salgono al punto in cui sono attraenti per gli investitori, si nota come questo rappresenti un buon segnale per coprire posizioni corte in MBS.

Al fine di comprendere meglio le varie terminologie finanziarie, come ad esempio il quantitative easing (sulla quale ha recentemente disciplinato la BCE) o come sono composti i tassi di interesse, possiamo avvalerci di numerose risorse gratuite disponibili nel web.

Grazie a siti come www.toptrading.org possiamo capire come queste nozioni tecniche vadano ad integrarsi nei mercati, influenzando di conseguenza l’andamento dei mutui e il trading stesso, fornendoci gli strumenti per capire come fare trading sui mutui.

Conclusione

La minaccia al trading sui mutui è una grave deflazione. Se si vede che l’economia generale sta scivolando in un ciclo deflazionistico in stile giapponese, i rendimenti probabilmente diminuiranno molto e l’esposizione a una posizione MBS corta non sarebbe un commercio redditizio.

Affidati solo a broker regolamentati e cerca di sfruttare i conti demo, messi a disposizione gratuitamente, per imparare a fare trading sui mutui seguendo l’andamento dei tassi d’interesse.